最牛狂赚近5亿!14家券商资管前4月赚钱榜来了,前三强是这几家

在自营业务的强力带动下,上市券商今年4月打了一场漂亮的“翻身仗”。在券商业绩整体大涨之下,其主营业务也亮点频频,比如资管业务。截止目前,13家上市券商资管子公司4月经营数据均浮出水面。从数据来看,今年4月,近半数...

在自营业务的强力带动下,上市券商今年4月打了一场漂亮的“翻身仗”。在券商业绩整体大涨之下,其主营业务也亮点频频,比如资管业务。

截止目前,13家上市券商资管子公司4月经营数据均浮出水面。从数据来看,今年4月,近半数券商资管营收超过1亿元,最高环比增幅超过200%,与此同时,券商资管之间竞争之态也愈加激烈,在4月营收超过1亿元的公司中,多数公司差距非常之微小。从净利润来看,4月13家上市券商资管子公司合计实现净利润5.66亿元,环比上升4.62%,体现出较好的成本控制能力。

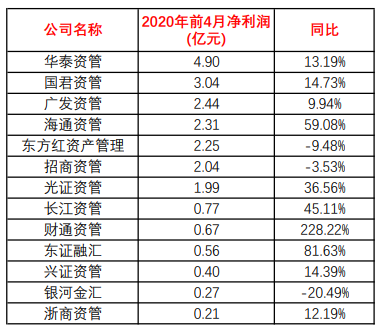

“强者恒强”局面仍非常明显。拉长到今年前4月来看(未经审计),排在前五名的公司累计实现净利润14.95亿元,对整体净利润贡献度高达68%,可以说,这几家公司撑起了券商资管收入的大半壁江山。

华泰资管、国君资管和广发资管今年前4月赚钱能力最强,其中,华泰资管以4.9亿元的净利润排名第一,国君资管和广发资管则分别实现净利润3.04亿元和2.44亿元。

近半券商资管4月营收逾1亿元 最高环比增幅超200%

今年4月,13家上市券商资管子公司合计实现营收13.04亿元,环比下降-5.03%。整体来看,13家公司中近一半今年4月营收超过1亿元。其中,华泰资管以2.35亿元的营收位列第一,东方红资产管理紧随其后,4月实现营收1.84亿元,财通资管则再次彰显较大弹性,以“黑马之姿”挺进前三,4月揽入营收1.35亿元。

值得注意的是,分化严重之下,券商资管之间竞争之态也愈加激烈,在4月营收超过1亿元的公司中,多数公司差距非常之微小,如排在第四的广发资管和第三名财通资管之间仅有0.01亿元的微弱差距,光证资管则以0.02亿元的差距落败广发资管等。

环比来看,6家公司4月营收较3月有所上升,其中,兴证资管和长江资管在低基数之下实现较大突破,4月营收环比分别上涨265.09%和93.53%。东方红资产管理、广发资管、财通资管、华泰资管4月营收环比增幅均在10%以上。

7家券商资管4月营收环比出现下滑,且降幅多在20%以上。4月,银河金汇实现营收0.37亿元,环比下降6成,是13家券商资管中环比降幅最大的一家。东证融汇以38.77%的环比降幅次之。

和去年同期相比,7成券商资管均实现了增长,其中,4家公司成功实现翻倍,分别为东证融汇、财通资管、光证资管和长江资管,同比增幅分别为271.79%、157.01%、155.1%和125.06%。此外,海通资管同比也实现较大幅度增加,达83.84%。

仅4家公司4月业绩同比出现下滑,分别为国君资管、兴证资管、银河金汇和招商资管,且降幅均在10%以上。

华泰资管单月净赚逾1亿元 4家公司同比增幅超200%

在营收环比下滑之下,今年4月,13家上市券商资管子公司合计实现净利润5.66亿元,环比上升4.62%,体现出较好的成本控制能力。

具体来看,4月仅华泰资管1家单月净赚超1亿元,达1.25亿元,广发资管排名从3月的第六名升至第二名,4月实现净利润0.73亿元,海通资管则以0.67亿元的净利润排名第三。光证资管、国君资管紧随其后,以0.62亿元和0.51亿元的净利润分列第四和第五名。

值得注意的是,4月净利润不足1000万元的券商增至2家,较上月增加一家,分别为浙商资管和银河金汇,4月分别净赚0.06亿元和0.05亿元。

环比来看,除去兴证资管扭亏为盈之外,4月5家券商资管净利润环比有所上升,其中,长江资管增幅最大,今年4月,长江资管实现净利润0.35亿元,环比增幅达184.9%,华泰资管、国君资管环比增幅也均超过50%。

7家环比业绩出现下滑,其中2家降幅超过40%,分别为银河金汇和东证融汇,环比降幅分别为68%和48.65%。此外,招商资管、光证资管等环比降幅也均超20%。

同比来看,券商资管今年前4月盈利能力颇为明显。13家公司中,有8家净利润同比出现上升,且4家同比增幅甚至超过200%,分别为东证融汇、长江资管、财通资管和海通资管,同比增幅分别高达428.58%、321.27%、292.68%和239.01%。

华泰资管、国君资管和广发资管今年前4月最赚钱

尽管截止今年3月末,券商资管规模(不含私募子公司)合计9.19万亿元,环比上升了0.40%,止住了连续22个月的下降,但显而易见的是,长达将2年的去通道对券商资管的收入的正面影响正在得到逐步显现和放大。

今年1-4月,13家券商资管子公司累计实现营收51.69亿元,同比上升19.9%,累计实现净利润21.85亿元,同比增幅达17.3%。同比来看,5家公司实现营收和净利润双升。

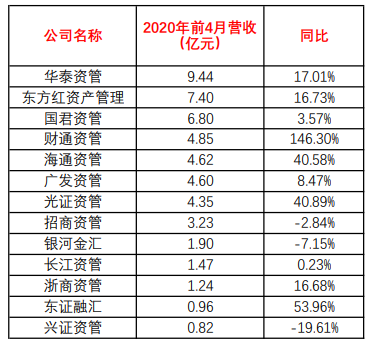

具体来看,今年前4月,多达11家券商累计实现营收超过1亿元,其中,华泰资管、东方红资产管理和国君资管分列营收前三名,分别为9.44亿元、7.4元和6.8亿元,财通资管和海通资管紧随其后,分别累计实现营收4.85亿元和4.62亿元。

同比来看,今年前4月,10家券商资管营收较去年上升,其中财通资管增幅最大,达146.3%,东证融汇、光证资管和海通资管同比增幅也均超过40%。

仅三家券商资管今年营收同比有所下滑,分别为招商资管、银河金汇和兴证资管。

从净利润来看,“强者恒强”格局仍非常明显。华泰资管、国君资管和广发资管今年前4月赚钱能力最强,体现出良好的成本控制能力,其中,华泰资管以4.9亿元的净利润排名第一,国君资管和广发资管则分别实现净利润3.04亿元和2.44亿元。海通资管和东方红资产管理则分别以2.31亿元和2.25亿元的净利润紧随其后。

10家券商资管今年前4月净利润同比有所上升,其中3家增幅超过50%,分别为财通资管、东证融汇和海通资管,同比增幅分别为228.22%、81.63%和59.08%。长江资管、光证资管同比增幅也均超过30%。此外,银河金汇、招商资管等3家公司前4月净利润有些许下滑。

事实上,券商资管今年前4月实现营收净利润同比双升,和其业务转型主动管理关联颇深。在去通道和转型主动管理过程中,券商资管的业务在逐步进行规模上的费率优化,以新增的、费率较高的主动管理业务,替代存量的、费率较低的通道业务,这也是其规模下降而收入整体上升的重要原因。

华北一家券商资管相关人士表示,目前资管行业正处于转型发展的全新阶段。银行理财子公司的加速入场给券商资管带来较大挑战和压力,也带来重大发展机遇。发力自主管理、推进产品转型升级、构建差异化竞争优势将是券商资管长期的战略选择。

另一方面,“背靠大树好乘凉”,券商资管可以依托全业务链资源优势,提升优质资产获取能力,不断加强主动投资管理能力,积极培育可持续、高质量、高附加值的业务模式,提高综合竞争能力。

券商4月业绩触底回升:中信证券继续“登顶”,太平洋证券净利垫底

截至5月12日晚间,上市券商4月财报已全部披露完成。 数据显示,37家券商当月合计实现营业收入336.2亿元,实现净利润145.31亿元,环比同比均实现大增。 从上月主要股指表现来看,上证综指4月上涨了3.99%,深证成指上涨7.62%,创 ...

创业板股票日涨跌幅将放宽至20%,券商股票质押、基金投资如何应对

据上证报消息,作为此次创业板改革在交易方面的重要安排,将股票日涨跌幅限制扩至20%颇受市场关注。对此项新变化,券商可能将根据新的规则,调整存量的创业板股票质押业务风控标准,目前已有券商在着手准备。对创业板实施注册 ...

海南省人力资源和社会保障厅关于购买机关事业单位人事与工资管理系统特殊项目绩效单列模块的公告

海南省人力资源和社会保障厅关于购买机关事业单位人事与工资管理系统特殊项目绩效单列模块的公告 我厅拟购买机关事业单位人事与工资管理系统特殊项目绩效单列模块,欢迎各承接主体参与。 一、购买服务项目的名称、 ...

财联社5月10日讯,本周券商策略多空焦灼。中信证券称,二季度最好的投资窗口到来;国泰君安却表示,当前是最乐观的预期,仍需要警惕不及预期的可能。 多家券商对两会行情进行展望,兴证策略王德伦提出,市场随政策春风起舞,把握 ...

魏涛表示,过去10年,证券行业发展速度不低,未来10年,有望获得进一步高速发展。 受益于资本市场改革的多项政策红利,证券板块基本面向好,短期扰动不改长期走强,行业整合大趋势势不可挡,未来几年券业有望掀起并购浪潮。 ...