包商事件打破银行融资信仰 中国“城投债”恐遭池鱼之殃?

包商事件在打破同业信仰后,似乎让中国城投债的“城投信仰”也陷入岌岌可危的境地,尤其低评级城投处境堪忧。 地方经济的发展早年多依赖于城投平台在基建方面的作用,当地金融机构则为其提供建设资金的支持,因而各地城投...

包商事件在打破同业信仰后,似乎让中国城投债的“城投信仰”也陷入岌岌可危的境地,尤其低评级城投处境堪忧。

地方经济的发展早年多依赖于城投平台在基建方面的作用,当地金融机构则为其提供建设资金的支持,因而各地城投和金融机构都与地方政府有着盘根错节的关系。随着包商事件打破同业信仰,中小银行首当其冲遭遇流动性方面的困扰,这可能让仰仗其融资的弱体质城投成为下一个“受害者”。

据彭博汇总的中债估值数据,5 年期 AA - 级城投债与企业债利差 6 月初尚倒挂 47 个基点,创下 2017 年 5 月以来最大,而后随着中小机构流动性的收紧而快速收缩,当前倒挂幅度约为 31 个基点。在包商事件发生前,这一利差的跌势已经持续了超过 8 个月。

“城、农商行相较于全国性商业银行而言,不仅配置较低资质的信贷资产,对低评级债券、民企债等资产相对宽容,部分弱资质城投都依赖于本地区域的城农商行的‘工具箱’,”中信证券分析师吕品接受彭博采访时称。

地方银行对当地城投更了解,因而也更愿意提供支持,他们通过信贷投放、债券或非标投资等方式为城投平台提供资金助力。中金公司报告就曾提到,一旦相关银行的负债端压力增大,资产端投放的能力就会弱化,从而会影响到相关城投企业的融资渠道。

以黔东南州凯宏资产运营有限责任公司为例,彭博从这家位于贵州的城投公司 2018 年半年度报告获知,截至去年上半年末,公司所获银行授信总额度 40.33 亿元人民币,其中贵州银行 12.13 亿元,贵阳银行 20.78 亿元,凯里农商行 7.42 亿元。城投平台与当地银行的紧密共生关系可见一斑。

遭折价抛售

城投与当地银行的和谐氛围在包商事件后正被逐渐打破,金融机构流动性尚且自身难保,折价抛售城投资产成为他们的一种选择。国盛证券的报告显示,6 月前三周,折价率超过 5% 的 25 只城投债中,AA 评级占了 23 席,还有一只无评级;而折价抛售债券主要分布于债务率较高、经济财政较弱的省份。

不过,急于抛售低等级城投债的投资者却还面临着难以找到“接盘侠”的问题。

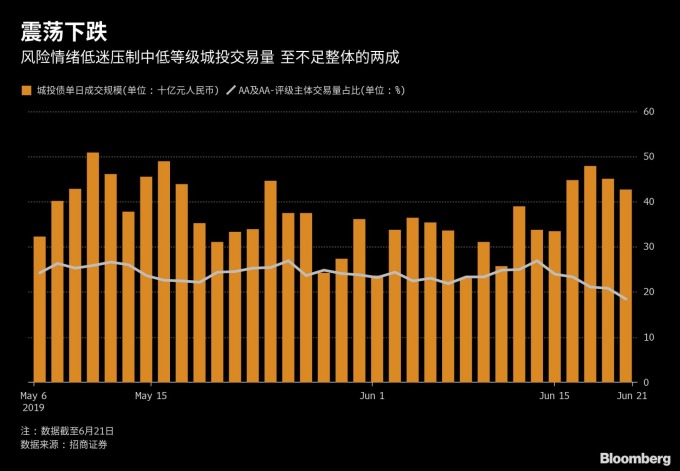

招商证券分析师尹睿哲表示,低等级城投债的信心和信仰同时丧失,叠加利差保护不足,换手量出现锐减是必然。根据招商证券提供的数据,AA 及 AA - 级城投债成交占比 6 月 21 日降至年内新低,不足 19%。

除此之外,城投债等级利差的扩大也显示了低评级券种的安全性,正在遭受市场质疑:3 年期 AA - 和 AAA 评级城投债等级利差自 6 月 11 日开始一路扩大,短短两周升幅达 22 个基点。

(本篇文章不开放合作伙伴转载)